Ergebnis - OKB

Geschäftsjahr 2025 – Halbjahresergebnis

Obwaldner Kantonalbank auf Kurs – Erfreuliches Ergebnis

Mit einem Geschäftserfolg von 15,26 Millionen Franken präsentiert die Obwaldner Kantonalbank zur Jahresmitte ein erfreuliches Ergebnis. Die effektiven Kundengelder steigen um 126 Millionen Franken. Gleichzeitig wächst das Volumen der Kundenausleihungen um 85 Millionen Franken, womit die Bank ihre Marktstellung als führende Hypothekarbank im Kanton weiter festigt. Für die zweite Jahreshälfte zeigt sie sich vorsichtig optimistisch.

Der Vergleich mit dem Vorjahr zeigt, dass die Obwaldner Kantonalbank in den ersten sechs Monaten des Berichtsjahres operativ erfolgreich gearbeitet hat. Mit dem Wachstum bei den Kundenausleihungen legt sie den Grundstein für eine solide und nachhaltige Ertragsentwicklung. Besonders erfreulich ist auch das Wachstum bei den effektiven Kundengeldern: «Der Anstieg um 3,6 Prozent unterstreicht das Vertrauen der Kundinnen und Kunden in die Bank», sagt CEO Margrit Koch.

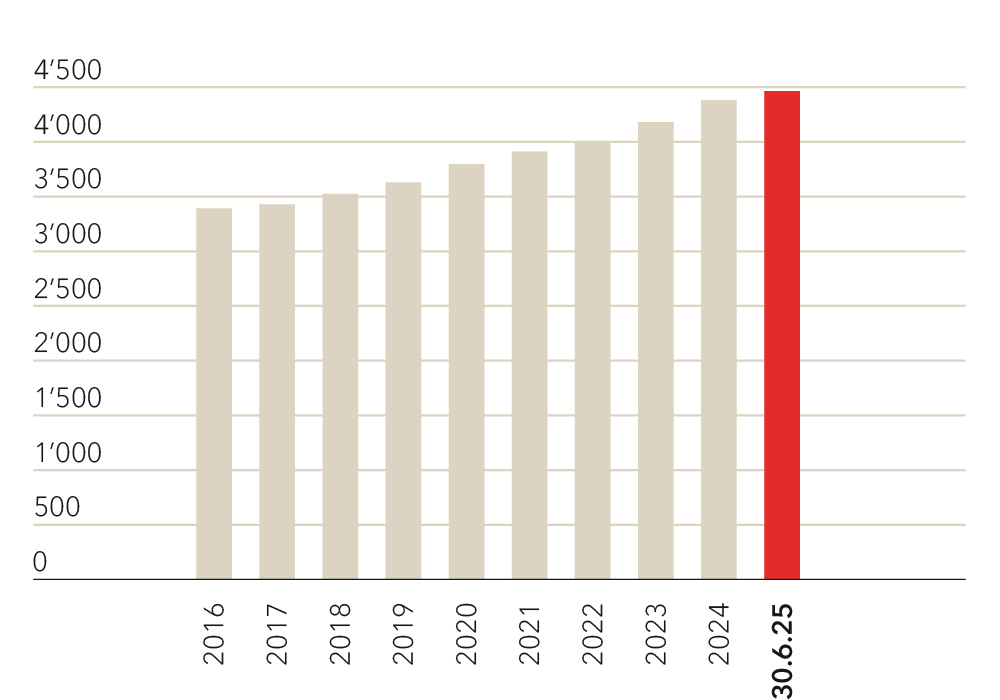

Positive Entwicklung bei den Kundenausleihungen

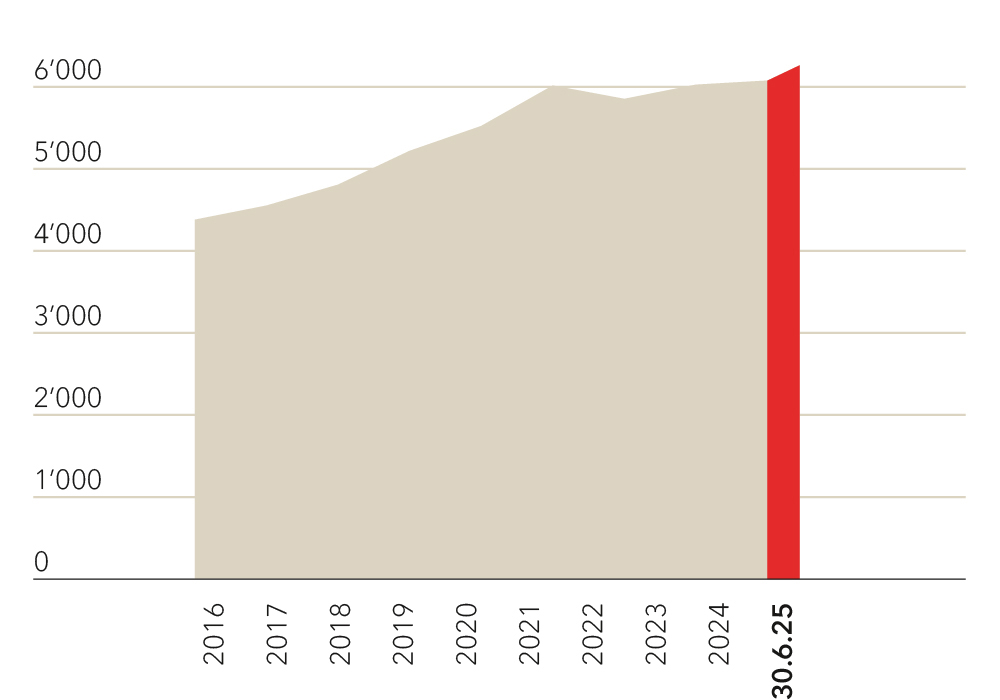

Die Bilanzsumme erhöht sich im ersten Semester 2025 um über 400 Millionen Franken auf 6,49 Milliarden Franken. Mit einem Hypothekarvolumen von 4,13 Milliarden Franken bleibt die Bank der Obwaldnerinnen und Obwaldner Spitzenreiterin im kantonalen Vergleich. Das gesamte Ausleihungsvolumen wächst um 1,9 Prozent und erreicht per 30. Juni 4,47 Milliarden Franken. Die tiefe Wertberichtigungsquote von 0,71 Prozent zeugt von einer umsichtigen Risikopolitik.

(vor Wertberichtigungen, in Mio. CHF)

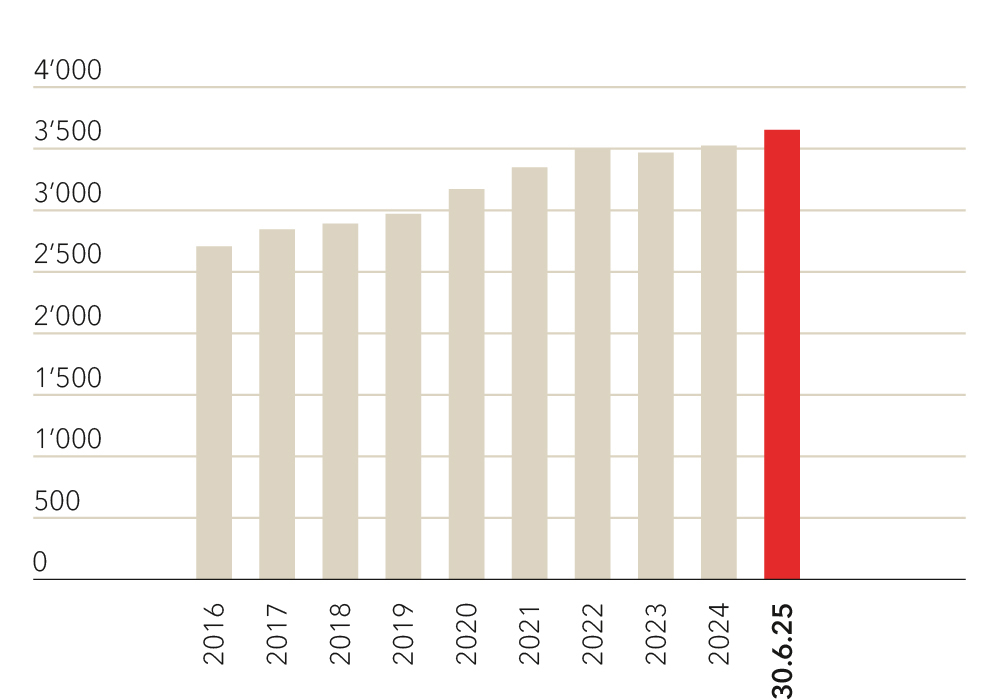

Starkes Wachstum bei den Kundengeldern

Die effektiven Kundengelder erreichen 3,65 Milliarden Franken und verzeichnen damit ein erfreuliches Wachstum von 3,6 Prozent. In Anbetracht des sehr kompetitiven Marktumfelds übertrifft dies die Erwartungen der Bank. Sie führt das Wachstum auf die aktive Bewirtschaftung durch die Kundenberaterinnen und Kundenberater sowie auf die attraktiven Angebote der Obwaldner Kantonalbank zurück. Das Eigenkapital per 30. Juni 2025 beträgt 564,72 Millionen Franken. Das entspricht einer Eigenkapitalquote von 8,7 Prozent.

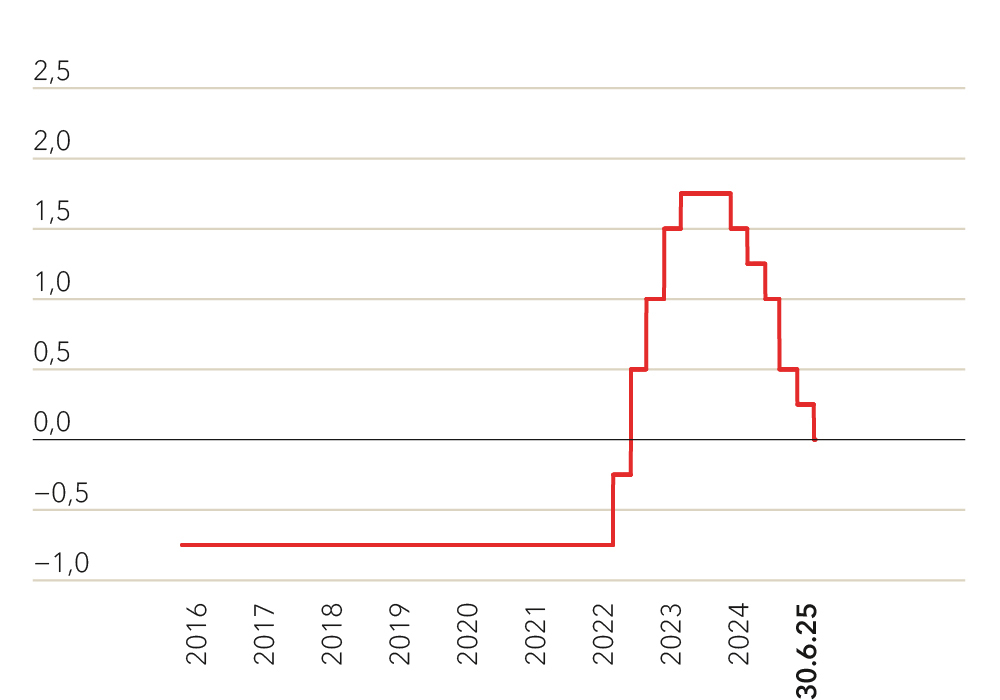

Zinsengeschäft entwickelt sich positiv

Trotz Zinssenkungen der Schweizerischen Nationalbank entwickelt sich das Zinsengeschäft positiv. Der Bruttoerfolg im Zinsengeschäft steigt im Vorjahresvergleich um 6,4 Prozent auf 26,83 Millionen Franken. Gleichzeitig können Wertberichtigungen in der Höhe von 480’000 Franken aufgelöst werden. Dies unterstreicht die umsichtige Risikopolitik der Bank.

Individuelle Beratung zahlt sich aus

Im Kommissions- und Dienstleistungsgeschäft legt die Obwaldner Kantonalbank um 7,4 Prozent auf 5,63 Millionen Franken zu. Das Depotvolumen wächst um 66,1 Millionen Franken. «Die Bank profitiert dabei von der hohen Fachkompetenz ihrer Anlagespezialistinnen und -spezialisten, insbesondere des Private Bankings», sagt Margrit Koch. Die Kommissionserträge im übrigen Dienstleistungsgeschäft nehmen um 4,6 Prozent zu.

Börsenentwicklung führt zu Bewertungsverlusten

Während das Devisengeschäft gute Erträge generiert, muss die Obwaldner Kantonalbank im Handelsgeschäft aufgrund der negativen Börsenentwicklung Bewertungsverluste bei den eigenen Wertschriften hinnehmen. Der Erfolg aus dem Handelsgeschäft fällt mit 2,6 Millionen Franken leicht unter den Erwartungen aus. Der übrige ordentliche Erfolg steigt um 8,2 Prozent auf 2,8 Millionen Franken.

Strategische Investitionen in die Zukunft

Der Geschäftsaufwand erhöht sich um 6,6 Prozent bzw. knapp 1,22 Millionen Franken – im Rahmen der Erwartungen. Die Kostensteigerung ist auf gezielte Investitionen in die Zukunft sowie die Teuerung zurückzuführen. Die Cost-Income-Ratio beträgt 51,4 Prozent und bestätigt die betriebliche Effizienz.

Ergebnis übertrifft Erwartungen

Mit einem Geschäftserfolg von 15,26 Millionen Franken übertrifft die Obwaldner Kantonalbank ihre Prognosen. Der ausgewiesene Halbjahresgewinn liegt bei 6,88 Millionen Franken. Die Bank stärkt ihre Kapitalbasis erneut durch eine Zuweisung an die Reserven für allgemeine Bankrisiken.

Ausblick

Die Bank der Obwaldnerinnen und Obwaldner ist bei Jahreshälfte auf Kurs. Da die Schweizerische Nationalbank die Zinsen im Juni erneut gesenkt hat und die Dividendenerträge aus Beteiligungen hauptsächlich im ersten Halbjahr anfallen, wird das zweite Semester schwächer als das erste ausfallen. Das Jahresergebnis 2025 dürfte leicht unter dem Vorjahresniveau liegen. CEO Margrit Koch: «Gleichzeitig richten wir den Blick nach vorn: Im Fokus des zweiten Halbjahres steht der Abschluss der aktuellen Strategieperiode. Unter Einbezug der Erkenntnisse der vergangenen Jahre werden wir eine neue Strategie entwickeln und im Verlauf des Jahres 2026 lancieren.»

Obwaldner Kantonalbank

Bankrat und Geschäftsleitung

Halbjahresbericht

Erfahren Sie die Details des ersten Semesters des Geschäftsjahres 2025.

Download PDF

Archiv

Geschäftsjahr 2024

Download PDFs

Geschäftsbericht 2024 (PDF)

Offenlegung 2024 (PDF)

Kurzbericht 2024 (PDF)

Halbjahresbericht 2024 (PDF)

Geschäftsjahr 2023

Download PDFs

Geschäftsbericht 2023 (PDF)

Offenlegung 2023 (PDF)

Kurzbericht 2023 (PDF)

Halbjahresbericht 2023 (PDF)

Geschäftsjahr 2022

Download PDFs

Geschäftsbericht 2022 (PDF)

Offenlegung 2022 (PDF)

Kurzbericht 2022 (PDF)

Halbjahresbericht 2022 (PDF)

Geschäftsjahr 2021

Download PDFs

Geschäftsbericht 2021 (PDF)

Offenlegung 2021 (PDF)

Kurzbericht 2021 (PDF)

Halbjahresbericht 2021 (PDF)

Geschäftsjahr 2020

Geschäftsjahr 2019

Unser Geschäftsjahr 2019 im Überblick

Download PDFs

Geschäftsbericht 2019 (PDF)

Kurzbericht 2019 (PDF)

Halbjahresbericht 2019 (PDF)

Geschäftsjahr 2018

Unser Geschäftsjahr 2018 im Überblick

Download PDFs

Geschäftsbericht 2018 (PDF)

Kurzbericht 2018 (PDF)

Halbjahresbericht 2018 (PDF)